每经编辑 肖芮冬

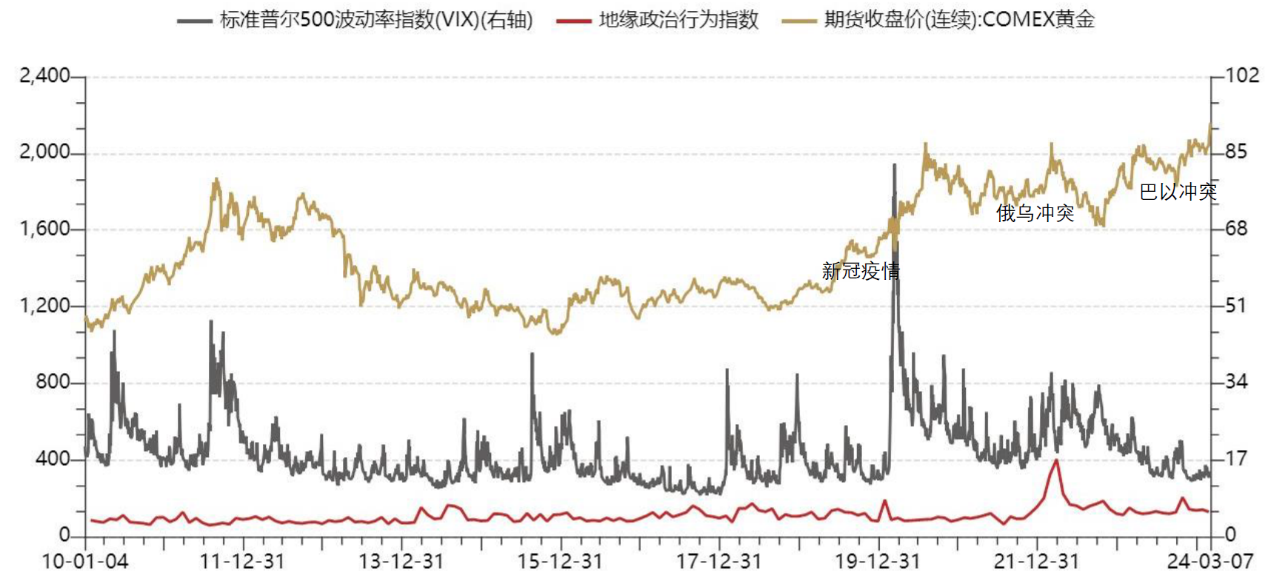

2023年以来,在美国通胀风险下降、美联储降息预期提前、地缘政治及避险情绪增加等多重因素推动下,黄金价格呈震荡上升态势,并不断突破近年历史高点。近期黄金价格表现持续强势,3月8日COMEX黄金一度突破2200美元/盎司,国内SHFE黄金主力合约则摸高511元/克,创出历史新高。不过上周美国最新公布的数据表明,美国核心通胀顽固,通胀整体面临反弹风险,引发市场对美联储推迟降息的担忧,部分机构预计美联储可能到7月才会开始降息。受降息预期变化影响,美债收益率显著回升,削弱了无利息回报的黄金的投资吸引力,金价有所调整。

当前而言,美联储由加息转入降息是2024年较为确定的宏观方向,降息周期下美债利率下行驱动黄金价格上涨的逻辑仍在,叠加全球风险事件频发,避险情绪转强,黄金战略配置地位提升,全球央行购金量持续攀升,黄金价格仍在上涨通道中,依然具备较好的投资价值。建议关注黄金ETF华夏(518850)及其联接指数(008701/008702)、黄金股ETF(159562)以及有色50ETF(516650)及其联接指数(016707/016708)的投资机会,其中黄金股在金价上涨中弹性更大,尤其值得关注。

从黄金投资框架来看,信用对冲是驱动大级别行情的最为主导因素,通胀通过商品属性驱动黄金价格上行,但并不总是有效。而避险需求所导致的黄金行情仅仅是短时、小级别的驱动。在美元加息周期中,黄金的金融属性占主导,2007年中以来,美债实际利率与金价走势呈现显著的负相关关系。此规律从2022年下半年开始有效性减弱,美债实际利率阶段性低点对应的黄金高点在不断抬高。由于黄金被视为安全的无息资产,而实际利率或汇率则是黄金的机会成本,实际利率与金价走势呈现显著的负相关体现了黄金金融属性驱动。

从经济数据来看,美国公布的2月ISM制造业PMI不及预期,12月和1月非农数据大幅下修,2月失业率明显上升等,显示出美国经济疲软的迹象。同时,纽约社区银行“爆雷”事件也引发市场对金融风险的担忧。此外,美联储理事沃勒最新提出实施“反向扭转操作”,即买入短债卖出长债,让短端利率下行更快,释放鸽派信号。通胀方面,3月12日公布的美国2月CPI同比增长3.2%,核心CPI同比增长3.8%,均高于市场预期,表明通胀仍具备黏性,面临反弹风险,这也一度引发了美债利率上行和黄金价格的调整,但当前市场仍在押注美联储6月降息,而部分机构预计美联储可能到7月才会开始降息。

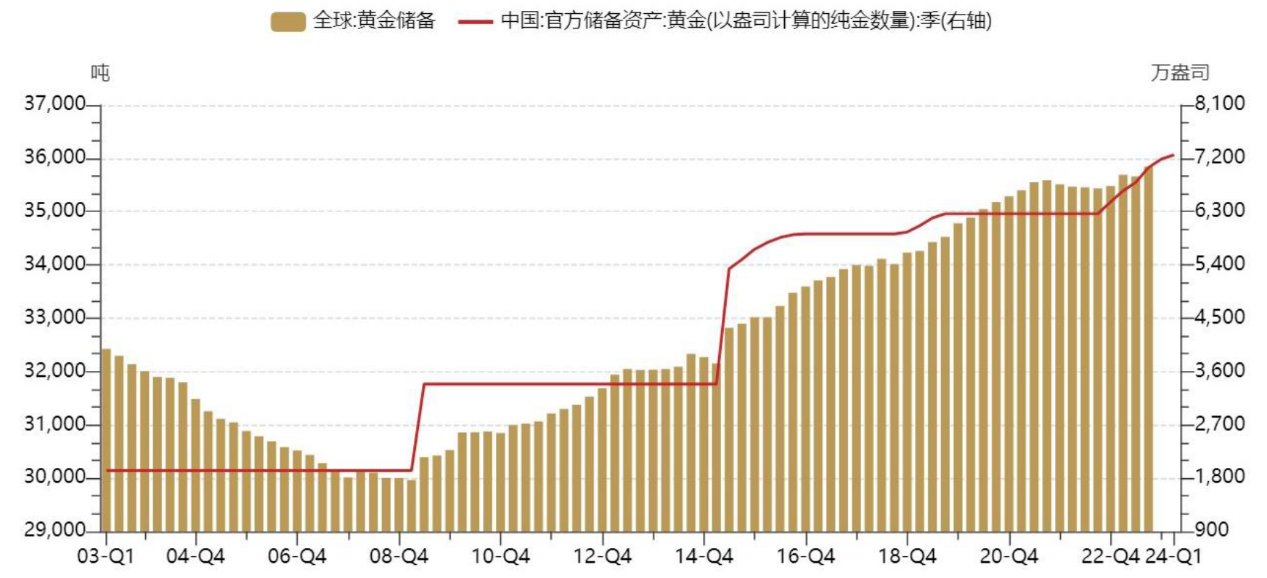

在国际金价持续上涨的背景下,近两年全球各经济体央行的黄金净购买量持续维持高位。根据世界黄金协会数据,2023年全球央行继续大举购入黄金,全年净购买量为1037吨,仅较2022年的历史最高纪录减少45吨。其中,中国、波兰、新加坡央行购金量排名全球前三。截至目前,我国央行已连续16个月增持黄金储备。根据央行数据,截至2024年2月末,我国央行黄金储备7258万盎司,环比上升39万盎司。

避险和外汇储备多元化需求,使得各国央行仍具备购金动力。根据世界黄金协会的《2023年央行黄金储备调查》,各国央行对美元未来角色看法较此前更悲观,对黄金未来作用的看法更乐观,62%的央行表示黄金将在总储备中占优更大的份额,而2022年这一比例仅为46%。大多数央行预计,未来五年黄金占总储备的比例将略有增加,其中以发展中经济体为主。

在当下的信用体系,作为世界普遍认可其价值的实物载体,黄金具有显著信用对冲的属性;而美元作为世界货币,其背靠美元信用体系及美国经济。2023年下半年以来,美国债务规模加速增长,美元信用受到削弱。而黄金和美元均具备国际货币特性,出于对美元信用及美元资产风险的担忧使得部分国家降低美元储备,转而提高黄金储备。

从历史上,每轮黄金大牛市的出现,均离不开黄金货币属性走强,反映的是国际货币体系各方势力的此消彼长。2018年以来,国际地缘形势日趋复杂,中美博弈、俄乌冲突、巴以问题持续涌现,全球进入“去美元化”过程,表现为美元外汇储备下降、黄金储备上升。展望未来,黄金价格仍在上涨通道中。

在市场中,有一批股票的主营业务涉及黄金的采掘、生产、加工、销售,其营收与黄金价格息息相关,股价走势也与黄金价格存在一定的一致性,这类股票称作“黄金股”。黄金股主要有两种类型,一种是以黄金开采、冶炼为主要业务的黄金采冶类个股,其中也包含对黄金进行回收并二次加工的企业,由于产品为实际的黄金,其营收也与黄金价格的相关性最强;另一种是以黄金加工、销售为主的企业,其中主要为黄金珠宝首饰的生产商,这类企业以销售具有附加价值的珠宝首饰为主,其营收同样与黄金价格高度相关。

一般来说,黄金股的利润可以简单拆分为销量×(价格—成本),由于金价是由市场决定的,且黄金销量主要由产量制约。因此,黄金股自身的杠杆效应、渠道和品牌扩张能力贡献出相对黄金价格的超额收益,黄金股往往跟随金价上涨,并具有更高的弹性。

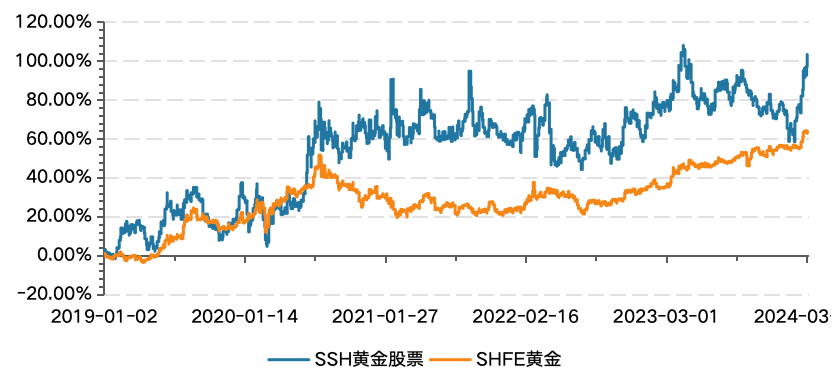

回顾2009年以来黄金商品与股票走势关系,黄金股票与商品价格高度相关,长期走势趋于一致,短期可能会出现偏离。黄金股跟随金价上涨,往往呈现同步上涨或略有领先,几乎同时见顶,并呈现出更高的弹性。金价上涨时,一方面抬升黄金股估值,另一方面拉动黄金股公司业绩,有助于黄金股形成戴维斯双击,获得超额收益。

尤其在金价上行期间,黄金股普遍表现出显著的超额收益和绝对收益。2019年以来,SSH黄金股票相对SHFE黄金的超额收益明显。

相关产品:

1、黄金ETF华夏(518850)及其联接基金(008701/008702):黄金ETF华夏为商品基金,投资于国内黄金市场,基金净值会随着国内黄金现货价格波动而产生波动,从而承担黄金价格波动风险。黄金是一类特殊的资产,具有金融属性、货币属性和商品属性三方面属性,总体来看,金融属性在其价格形成过程中影响较大,而货币属性和商品属性对黄金价格形成影响相对较小。黄金一直以来就被认为具有一定的抗通胀属性,通胀水平与黄金价格走势有不小的相关性。商品的长期回报率与传统的股票、债券等投资工具的回报率相关性较小,可以作为资产配置工具,有效优化客户资产组合的风险收益结构。

2、黄金股ETF(159562)追踪中证沪深港黄金产业股票指数(指数代码:931238,简称:SSH黄金股票)的ETF产品,该指数从内地与香港市场中,选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。

3、有色50ETF(516650)及其联接指数(016707/016708),跟踪中证细分有色金属产业主题指数(指数代码:000811,指数简称:细分有色)反映沪深两市细分有色产业公司股票的整体走势,该指数从有色金属及采矿等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。指数成份股以中大盘为主,行业特征鲜明,细分领域分布均衡,覆盖了有色金属行业主要细分领域,从行业的权重分布上看,细分有色成份股主要集中在申万二级行业中的工业金属(46.5%)、小金属(19.9%)、能源金属(17.0%)和贵金属(12.4%)。

CBA综合(11月6日) | 山西加时胜北控 辽宁豪取六连胜

林昀儒世界排名升至第6 国际乒联2023年第45周世界排名公布

中国男子水球主教练归国飞机上离世 刚带领中国队亚运会夺得亚军